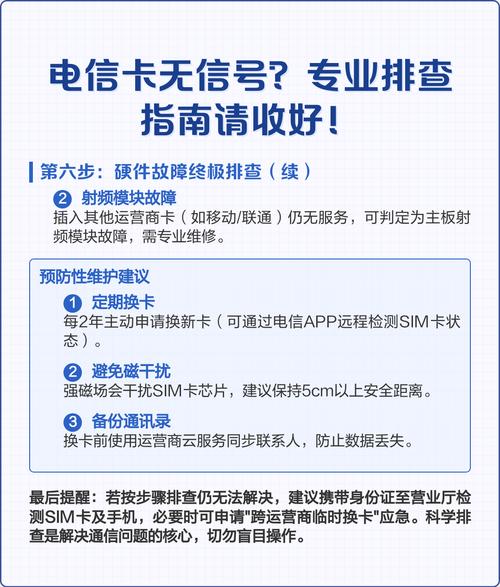

第一步:基础排查(自己动手解决)

这些步骤最简单,也最有可能解决问题,请务必先尝试。

检查手机的基本设置

- 飞行模式: 这是最容易被忽略的一点,请确保飞行模式是关闭的,即使你手动关闭了,有时也可能出现系统小bug,可以尝试开关一次飞行模式,让手机重新搜索网络。

- 接听模式: 检查手机的接听模式设置,确保不是“仅免提通话”或类似限制了接听方式的设置。

- 勿扰模式: 开启勿扰模式后,所有来电都会被静音,但不会挂断,请检查是否误开启了勿扰模式。

- 呼叫转移: 这是非常常见的原因!可能你或他人无意中设置了呼叫转移,请进入手机的“电话”或“设置” -> “通话设置” -> “呼叫转移”,检查是否有任何被启用的转移项目(如“遇忙转移”、“无人接听转移”等),全部关闭后再试。

- 黑名单/拦截软件: 检查手机自带的“骚扰拦截”功能或你安装的第三方安全软件(如腾讯手机管家、360等),看是否误将你的号码或常用联系人加入了黑名单,或者,检查是否设置了“拒接所有来电”的规则。

重启大法

- 重启手机: 这是解决90%电子设备问题的万能钥匙,重启手机可以清除临时的系统缓存和软件冲突,让所有服务重新初始化。

- 取出并重新插入SIM卡: 关机后,用取卡针将SIM卡取出,检查SIM卡是否有明显的划痕、污渍或弯折,用干净的软布或橡皮擦轻轻擦拭金属触点,然后重新插入卡槽,确保安装到位,再开机测试。

检查手机本身的问题

- 使用其他手机测试: 找一个朋友的手机,将你的电信卡插进去,尝试打电话,如果能打通,说明是你的手机问题。

- 使用你的手机测试其他SIM卡: 将你的手机卡槽换成其他运营商的卡(如移动、联通),看是否能正常打电话,如果能,说明是你的电信卡问题。

第二步:运营商与账户问题排查

如果基础排查无效,问题可能出在电信运营商或你的账户上。

检查账户状态(非常重要!)

- 是否欠费停机: 这是最常见的原因,虽然“有信号”表示SIM卡未被物理剪断,但可能因为欠费被运营商限制了“通话功能”,但保留了“上网功能”,请通过电信官方App(如“中国电信”)、微信公众号或拨打10000客服电话查询话费余额和账户状态。

- 是否被套餐限制: 检查你的套餐是否包含通话功能,一些纯流量卡(如物联卡、上网卡)或特定套餐可能默认关闭了通话功能。

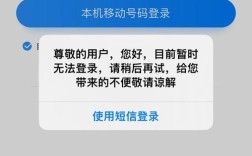

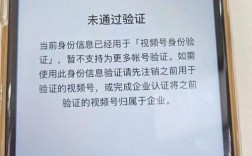

- 是否被风控或限制: 如果你的手机号有异常使用行为(如频繁更换设备、高频呼出等),运营商可能会临时限制其功能,这种情况需要联系客服核实。

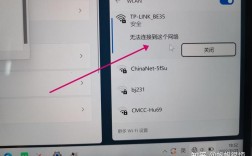

检查网络信号与基站

- 信号强度与网络类型: 你看到的“信号格”可能只是表示有基本连接,但不一定能支持高质量的通话,通话主要依赖2G/3G/4G的CSFB(电路域回落)或VoLTE(高清语音)技术。

- VoLTE未开启或支持: 如果你的手机和套餐都支持VoLTE,请确保手机设置中开启了“Vo高清通话”或“4G通话”功能,这是4G/5G时代打电话的主流方式,如果没开,手机在打电话时会回落到2G/3G网络,如果当地2G/3G信号不好,就会打不通。

- 4G/5G信号覆盖问题: 如果你所在的地方4G/5G信号覆盖不佳,但2G/3G信号尚可,也可能导致VoLTE通话失败,可以尝试手动将网络模式切换到“2G/3G自动”或仅“3G”模式,看是否能打通。

- 基站故障: 你所在的区域基站可能出现了临时故障,影响了通话功能但数据业务正常,可以尝试重启手机或飞行模式开关来让手机重新注册到邻近基站。

联系中国电信客服

如果以上方法都无效,最直接有效的方式就是联系官方客服。

- 拨打10000: 从其他电话拨打10000,向客服说明你的情况:“我的电信卡有信号有流量,但是打不通电话,请帮我排查一下账户和线路状态。”

- 通过官方App/公众号在线客服: 描述同样的问题,客服可以远程查询你的账户状态和线路状态,并给出指导。

- 前往营业厅: 如果客服也无法解决,建议带上本人身份证和手机,前往附近的电信营业厅,让工作人员进行专业的后台检测和处理,可能是SIM卡需要重新激活或更换。

总结与行动路线图

为了让你更清晰地排查,这里提供一个简明的流程图:

-

自我检查:

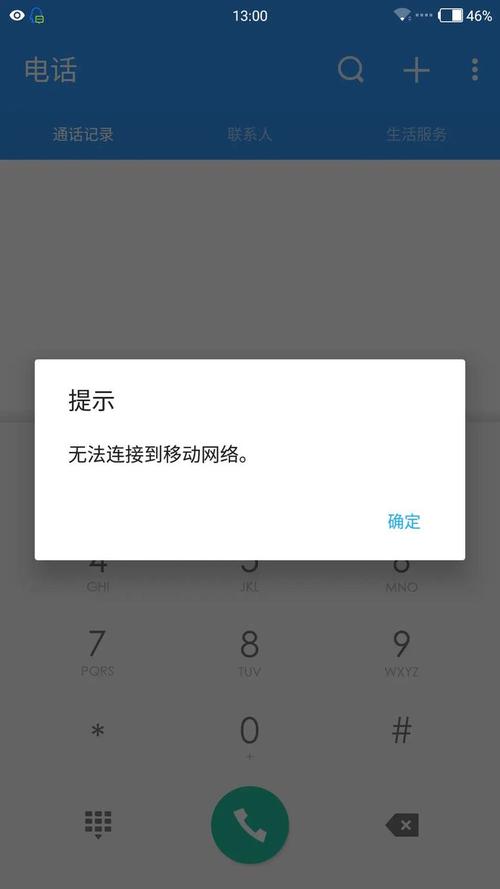

(图片来源网络,侵删)

(图片来源网络,侵删)- 关闭飞行模式、勿扰模式。

- 检查并关闭所有呼叫转移。

- 检查手机自带的拦截设置。

- 重启手机。

-

交叉测试(定位问题方):

- 我的卡 + 别的手机:能打通?→ 是我的手机坏了。

- 我的卡 + 别的手机:打不通?→ 是我的卡/电信的问题。

- 别人的卡 + 我的手机:能打通?→ 是我的手机问题。

- 别人的卡 + 我的手机:打不通?→ 可能是我的手机信号或设置问题。

-

运营商层面:

- 查话费、查套餐:确认是否欠费、是否支持通话。

- 检查VoLTE:确保手机和手机上都开启了VoLTE高清通话。

- 联系10000客服:让客服后台排查账户和线路状态。

-

终极解决方案:

- 前往电信营业厅,进行现场检测和处理。

按照这个步骤,大概率能找到问题所在并解决它,希望你的电话早日恢复正常!