是的,iPhone支持MIMO技术。

MIMO技术是现代iPhone能够提供高速、稳定Wi-Fi连接的关键技术之一,下面为您详细解释一下:

什么是MIMO技术?

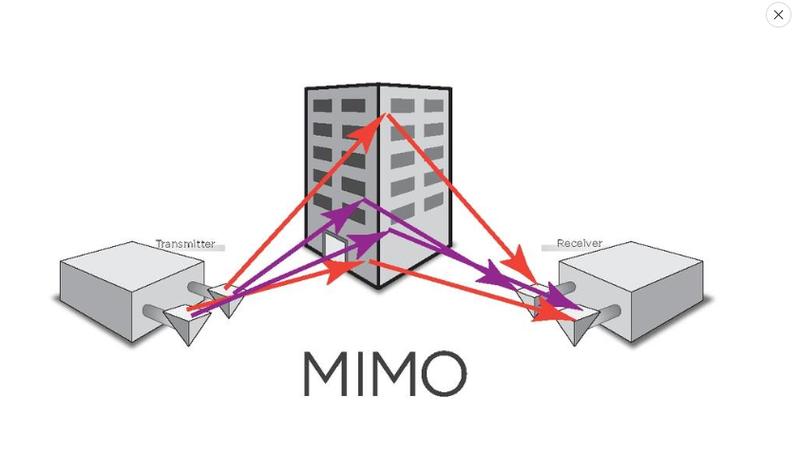

MIMO 是 Multiple-Input Multiple-Output 的缩写,中文意思是“多输入多输出”。

您可以把它想象成一个非常聪明的交通系统:

- 传统Wi-Fi(SISO - Single-Input Single-Output):就像一条单车道公路,所有数据包都必须排队,通过同一个“车道”(天线)发送出去,如果遇到拥堵(信号干扰),速度就会变慢。

- MIMO Wi-Fi:就像一个拥有多条车道和多个智能交警(信号处理器)的立体交通枢纽。

- 多根天线:设备(如iPhone)和路由器都有多根天线。

- 同时发送多路数据:它可以同时通过多根天线发送多个不同的数据包。

- 智能处理:接收端(如iPhone)的信号处理器能智能地分辨出这些混合在一起的数据,并将它们重新组合成完整的信息。

核心优势:

- 速度更快:通过多路并行传输,数据吞吐量大大增加。

- 覆盖范围更广、信号更稳定:多天线系统可以通过“波束成形”(Beamforming,通常与MIMO协同工作)技术,将信号能量更集中地指向iPhone,从而减少信号反射和衰减,即使在离路由器较远或有障碍物的地方,也能获得更稳定、更强的信号。

iPhone如何支持MIMO?

iPhone对MIMO的支持体现在两个方面:Wi-Fi MIMO 和 蜂窝网络 MIMO。

A. Wi-Fi MIMO

这是用户最常接触到的,从iPhone 6开始,苹果就逐步引入了更高级的MIMO技术。

-

11n MIMO (2x2 MIMO):

- 支持机型:从 iPhone 5 开始就支持。

- 说明:这意味着设备拥有2根天线,可以同时进行两路数据的收发,是Wi-Fi MIMO的早期形态。

-

11ac MIMO (3x3 MIMO):

(图片来源网络,侵删)

(图片来源网络,侵删)- 支持机型:从 iPhone 6 / 6 Plus 开始,后续的iPhone 6s/7/8/X系列等大部分机型都支持。

- 说明:这是Wi-Fi 5(802.11ac)的核心技术,使用3根天线进行三路数据流传输,速度和稳定性相比2x2 MIMO有显著提升。

-

11ax MIMO (MU-MIMO & OFDMA):

- 支持机型:从 iPhone 11 系列开始的所有后续机型(包括iPhone SE 2/3)都支持。

- 说明:这是Wi-Fi 6(802.11ax)的革命性技术。

- MU-MIMO (Multi-User MIMO):它不仅提升了单设备的速度,更重要的是允许路由器同时与多个设备(如你的iPhone、iPad、电脑)通信,而不是像旧技术那样轮流服务,在设备众多的家庭网络中,这能极大缓解网络拥堵,提升整体效率。

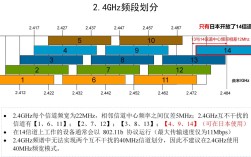

- OFDMA:它将无线信道划分为更小的“子载波”,允许在一个数据包中同时发送来自不同设备的小量数据,进一步提升了网络效率和响应速度。

B. 蜂窝网络 MIMO (4G/5G)

iPhone也利用MIMO技术来提升移动数据网络的速度和稳定性。

-

4G LTE MIMO:

- 说明:从iPhone 6开始,苹果就在其支持LTE-A(LTE-Advanced)的机型中引入了MIMO技术,这意味着iPhone可以通过多根天线同时接收多个数据流,显著提升了4G网络下的下载速度。

-

5G MIMO (Massive MIMO):

- 说明:5G网络的一个关键特征就是“大规模MIMO”(Massive MIMO),5G基站配备了大量的天线(几十甚至上百根),可以形成非常精准的波束,直接指向你的iPhone,这不仅大大提高了数据传输速率(毫米波频段尤其依赖此技术),还增强了网络容量,让更多用户可以同时高速上网,而不会互相干扰,所有支持5G的iPhone(iPhone 12及以后型号)都受益于这项技术。

| 技术类型 | 支持起始机型 | 核心优势 |

|---|---|---|

| Wi-Fi 2x2 MIMO | iPhone 5 | 相比单天线,速度和稳定性有初步提升 |

| Wi-Fi 3x3 MIMO | iPhone 6 | 速度和稳定性大幅提升,是Wi-Fi 5的核心 |

| Wi-Fi 6 (MU-MIMO/OFDMA) | iPhone 11 | 多设备同时通信,网络效率更高,延迟更低 |

| 4G LTE MIMO | iPhone 6 | 提升4G网络下载速度 |

| 5G Massive MIMO | iPhone 12 | 提供极高的5G速度和网络容量,是5G的关键 |

iPhone不仅支持MIMO技术,而且随着机型的更新换代,其支持的MIMO技术也在不断演进,从Wi-Fi到蜂窝网络,MIMO技术是确保iPhone在各种网络环境下都能提供高速、稳定连接的基石,如果您希望获得最佳的Wi-Fi体验,拥有一台支持Wi-Fi 6(MU-MIMO)的iPhone,并搭配一台支持Wi-Fi 6的路由器,是最佳选择。