索尼的 in-cell 技术是一种将图像传感器和图像信号处理器 集成到单个芯片上的革命性技术,它并非指手机屏幕的 in-cell(将触摸层集成到显示屏中),而是专指索尼在影像传感器领域的突破。

这项技术的核心目标是解决传统相机模组(无论是手机、相机还是汽车)面临的一个关键问题:尺寸和延迟。

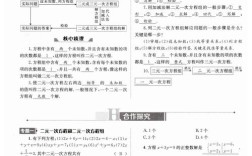

传统相机模组的工作方式(对比理解)

在 in-cell 技术出现之前,相机模组的工作流程是这样的:

- 感光: 光线穿过镜头,照射到图像传感器(CMOS/CCD)上,传感器将光信号转换成电信号(模拟信号)。

- 信号传输: 这些模拟电信号通过一个叫做 CDS (Correlated Double Sampling,相关双采样) 的电路进行处理,以减少噪声,通过金线 将信号从传感器芯片“引出”。

- 独立处理: 信号通过柔性电路板 传输到一个独立的图像信号处理器 芯片上。

- ISP处理: ISP 负责进行所有复杂的计算任务,比如降噪、色彩校正、白平衡、 HDR 合成、自动对焦等。

- 输出数据: 处理后的数字图像数据再通过 FPCB 传输给手机的 SoC(主处理器)或直接存储。

这种方式的缺点:

- 体积大: 需要两个独立的芯片,以及连接它们的 FPCB 和金线,导致整个相机模组“堆栈”较高,占用手机内部空间。

- 延迟高: 信号需要从传感器芯片“跑”到 ISP 芯片,再“跑”回来,这个过程会产生物理延迟,影响连拍速度、视频对焦和追焦性能。

- 功耗高: 芯片间的数据传输本身会消耗额外的能量。

- 可靠性风险: 金线和 FPCB 是潜在的故障点,增加了组装的复杂性。

索尼 in-cell 技术的工作原理

索尼的 in-cell 技术将上述流程中的第2步和第3步合并,直接在图像传感器芯片内部集成了图像信号处理器的核心功能。

你可以把它想象成:把负责“大脑思考”的 ISP 搬到了负责“眼睛看”的 图像传感器旁边,甚至直接融合进去了。

具体实现方式: 索尼将处理电路(特别是 CDS 和 ADC - 模数转换器)直接制作在图像传感器芯片的硅基底层,而不是传统的顶层,这样,传感器转换出的模拟信号可以在芯片内部极短的距离内完成数字化和初步处理,大大缩短了信号传输路径。

这种方式的优点:

-

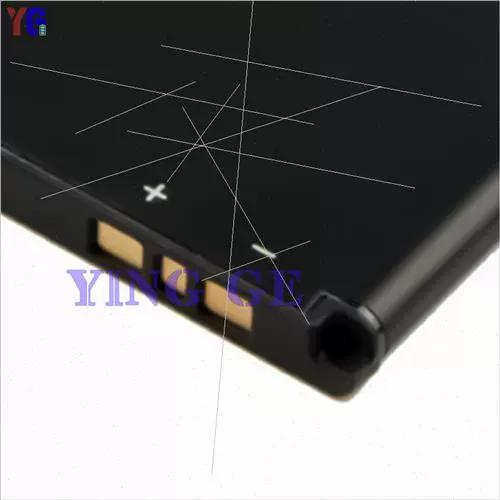

极致小型化:

(图片来源网络,侵删)

(图片来源网络,侵删)- 取消了独立的 ISP 芯片。

- 取消了连接两个芯片的金线和 FPCB。

- 结果是整个相机模组的厚度可以减少约 20%,这对于追求轻薄设计的手机,以及需要在狭小空间内安装多个摄像头的汽车、无人机等设备来说,是巨大的福音。

-

显著降低延迟:

- 信号在芯片内部处理,路径极短,速度极快。

- 这意味着更快的自动对焦速度、更快的连拍速度、更快的 HDR 成像速度,在拍摄高速运动的物体时,优势尤为明显。

-

降低功耗:

减少了芯片间数据传输所需的能量,从而降低了整体功耗,有助于延长设备续航。

-

提升可靠性:

减少了外部连接部件,简化了供应链和组装流程,理论上提高了产品的良率和长期可靠性。

技术演进与命名

索尼的这项技术并非一蹴而就,而是分阶段发展的,其命名也反映了技术的成熟度:

- CIS (CMOS Image Sensor): 传统的图像传感器。

- Stacked CMOS (堆栈式传感器): 这是 in-cell 的基础,索尼将传感器的像素层(光电二极管层)和电路层(逻辑层)像三明治一样分开制造,然后再堆叠在一起,这为后续集成更多功能提供了物理空间。

- in-cell Sensor: 这是索尼的官方叫法,特指在堆栈式传感器基础上,集成了 CDS 和 ADC 等模拟电路和部分数字处理电路的传感器。

- Cell-Chip Convergence (C³): 这是索尼对 in-cell 技术的市场营销和技术理念名称,意为“单元-芯片的融合”,更形象地表达了 ISP 功能与传感器融合的思想。

- 移动行业常称其为“集成式传感器”或“融合式传感器”。

一个典型的例子就是索尼的 IMX989 一英寸传感器,它就是基于 in-cell 技术打造的,为小米 13 Ultra 等旗舰手机提供了强大的影像基础。

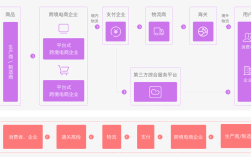

应用场景与影响

索尼 in-cell 技术的影响深远,主要应用在:

-

智能手机:

- 实现潜望式长焦: 更薄的模组为潜望式镜头结构留出了宝贵空间。

- 多摄系统: 在有限的机身内塞下更多、更高质量的摄像头(如超广角、长焦、微距)。

- 提升影像性能: 更快的对焦和连拍,让手机摄影体验更接近专业相机。

-

汽车:

- ADAS(高级驾驶辅助系统)和自动驾驶: 汽车需要安装多个摄像头(环视、前视、内视等),in-cell 技术可以在不牺牲车身设计的前提下,轻松集成这些摄像头,同时提供更低的延迟,对实时路况分析至关重要。

-

无人机、医疗内窥镜、工业相机: 任何对尺寸、重量、功耗和延迟有严苛要求的领域,都能从这项技术中受益。

| 特性 | 传统相机模组 | 索尼 in-cell 技术模组 |

|---|---|---|

| 核心结构 | 传感器芯片 + 独立ISP芯片 + FPCB + 金线 | 传感器芯片 + 集成式处理电路 |

| 尺寸 | 较厚 | 显著变薄(约减少20%) |

| 延迟 | 较高(信号传输距离长) | 极低(芯片内部处理) |

| 功耗 | 较高 | 较低 |

| 可靠性 | 较复杂,潜在故障点多 | 更简单,可靠性更高 |

| 应用 | 传统相机、早期手机 | 现代旗舰手机、自动驾驶、无人机等 |

索尼的 in-cell 技术是一项底层架构的创新,它通过将“感光”与“初步处理”功能融合,从根本上解决了影像模组的“尺寸”和“速度”瓶颈,是推动移动影像和机器视觉领域不断向前发展的关键技术之一。